فیوچرز و معاملات آتی در بازار ارزهای دیجیتال

یکی از شیوههای مهم در ترید کردن و سرمایهگذاری در بازار، انجام معاملات آتی (فیوچرز) است. این نوع معاملات ویژگیهای خاصی داشته و به سرمایهگذار این فرصت را میدهند که بهشکلهای مختلفی نسبت به کسب سود و افزایش سرمایه اقدام کند. در این معاملات خریدار و فروشنده در جهت انجام یک معامله در زمانی مشخص در آینده اقدام به بستن قرارداد میکنند.

به این ترتیب وقتی زمان مقرر فرا میرسد نوبت تحویل دارایی مورد نظر به خریدار میرسد. برای آن که با این نوع معامله بیشتر آشنا شویم، مصاحبهای یکی از فعالان این حوزه داشته ایم که در ادامه آن را میخوانید. امید فدوی یکی از افرادیست که توانسته با تلاش و پشتکار کافی در طی سالهای اخیر به سود قابل توجهی در عرصهی ارزهای دیجیتال دست پیدا کند. از دیگر فعالیتهای مهم او ارائهی آموزشهای متنوع در این زمینه است.

خودتان را بیشتر به ما معرفی کنید، امید فدوی کیست؟

سلام به شما. معمولاً در پاسخ به این سوال که واقعاً امید فدوی کیست سعی میکنم به طور خلاصه جواب دهم. این بار هم بر همین اساس عمل خواهم کرد. فعالیت من در فضای آنلاین و کسب و کار به سال 92 بازمیگردد. از این سال من در حوزههای مختلفی در عرصهی کسبوکارهای آنلاین فعالیت داشته ایم و دورهها و کارگاههای مختلفی را برای انتقال تجاربم به مشتاقان حوزه برگزار کردهام.

بیش از چند سال است که با پتانسیل بالای ارزهای دیجیتال برای سرمایهگذاری آشنا شدم و تا کنون توانستهام به موفقیت قابل توجهی دست پیدا کنم. از این رو تصمیم گرفتم در این زمینه نیز اقدام به آموزش افرادی کنم که نیاز به کسب درآمد بیشتر دارند. به همین منظور سایت آکادمی امید فدوی را راه اندازی کردیم.

سپاس از پاسخ شما. موضوع بحث ما درباره معاملات و بازار فیوچرز است. لطفاً برای خوانندگان کمی در این باره توضیح دهید که فیوچرز چیست؟

ببینید همانطور که از نام این نوع معامله برمیآید، اساس آن بر انجام معاملاتی خاص در یک زمان تعیین شده در آینده بنا شده است. این نوع معامله مزایای خاص خود را دارد که در ادامه به آنها میپردازیم. اما بگذارید در سه ویژگی ماهیت کلی این نوع معاملات را بررسی کنیم:

در این معاملات سر رسید انجام معامله در زمانی خاص در آینده مشخص میشود.

خریدار و فروشنده نسبت به تحویل حجم خاصی از دارایی در این زمان به توافق میرسند.

هزینهی معامله در زمان عقد قرارداد پرداخت شده اما دارایی مورد نظر در زمان مقرر تحویل میشود.

قیمت ارز مورد نظر در این نوع قرار داد، به صورت توافقی تعیین میشود. یعنی ممکن است در آینده و زمانی که قرار است دارایی منتقل شود، قیمت روز ارز، از قیمتی که توسط طرفین تعیین شده است بیشتر یا کمتر باشد. اما این موضوع تاثیری بر معامله نداشته و معاملهی مورد نظر بر اساس قیمت توافقی انجام میشود.

مزایای معامله فیوچرز چیست؟

ببینید این نوع معاملات مزایای خاص خودشان را دارند. بگذارید با یک مثال ابتدا شکل قرار داد را بیشتر درک کنیم تا خودتان متوجه مزایای مختلف آن شود. فرض کنیم شما قصد دارید بیت کوین خریداری کنید. حال شما بر این باورید که قیمت این ارز در آینده با افزایش مواجه خواهد شد. کاری که شما میکنید بستن یک قرار داد آتی برای زمانیست که تصور میکنید قیمت این ارز در آن زمان افزایش خواهد داشت.

شما قرارداد را بسته و هزینهی ارز را معادل با قیمت امروز پرداخت میکنید. اما هیچ ارزی در ازای آن نمیگیرید و دریافت ارز به روز مقرر موکول میشود. وقتی روز مورد نظر فرا برسد، اگر قیمت بیت کوین بالا رفته باشد، شما با دریافت بیت کوین خود میتوانید آن را فروخته و از این تفاوت قیمت سود کسب کنید.

البته توجه کنید که عکس این قضیه نیز ممکن است و امکان دارد قیمت کاهش داشته باشد و شما با ضرر مواجه شوید.

در معاملات فیوچرز شما میتوانید نقش فروشنده را نیز داشته باشید. به این ترتیب که بنا دارید به صورت آنی مبلغی معادل ارزی که معامله میکنید را دریافت کنید. شما هیچ ارزی بابت این فروش پرداخت نمیکنید. وقتی موعد قرارداد سر برسد، با توجه به قیمت مورد معامله شما میزان ارز توافق شده را پرداخت میکنید. حال اگر قیمت ارز افزایش یافته باشد شما در عمل ضرر کردهاید، چرا که میتوانستید از همان میزان ارز سود بیشتری کسب کنید.

آیا این معاملات مزایای دیگری نیز دارند؟

بله، شما در این معاملات میتوانید از ابزار و روشهای مختلفی برای کسب سود بیشتر یا کنترل زیان خود استفاده کنید. برای مثال میتوان به اهرم به عنوان یکی از شیوههای محبوب کسب سود چند برابری اشاره کرد. به صورتی که شما تنها بخش کمی از هزینهی یک معامله را پرداخت کرده و در آینده و سود قابل توجهی کسب میکنید. البته توجه کنید که استفاده از این ابزارها و انجام چنین معاملاتی به آموزش و مهارت کافی نیاز دارد.

دیگر امکان موثر در کسب سود بیشتر از این معاملات، استفاده از Stop-Limite است. به کمک این ابزار شما میتواند برای معاملهی خود حداقل میزان سود و یا حداکثر میزان ضرر را تعیین کنید. به این ترتیب خواهید توانست میزان ضرر را کنترل کرده و معاملاتی با امنیت بیشتری انجام دهید.

در کجا میتوانید وارد معاملات فیوچرز شد؟

بازارهای سهام و صرافیهای مختلفی هستند که امکان انجام معاملات فیوچرز را برایتان فراهم میکنند. یکی از مهمترین این صرافیها، بایننس است. در واقع شما با ثبت نام در بایننس و استفاده از بایننس فیوچرز میتوانید به سرعت معاملات خود را در این زمینه آغاز کنید.

صرافیهای دیگری همچون بیت مکس (BitMEX)، بکت (Bakkt)، بورس اختیار معامله شیکاگو (CBOE) و CME وجود دارند که میتوانید از این امکان در آنها استفاده کنید.

البته باز میگویم محبوبترین صرافی برای انجام معاملات آتی ارزهای دیجیتال همان بایننس فیوچرز است که در ابتدا عرض کردم. با داشتن یک حساب کاربری بایننس و شارژ کردن کیف پول خود در این صرافی، به راحتی میتوانید دارایی خود را به بایننس فیوچرز انتقال داده و در این معاملات کسب درآمد و سود کنید.

چه نوع سفارشهایی را میتوانید در بایننس فیوچرز انجام داد؟

پس از ثبت نام در بایننس فیوچرز شما قادر به انجام معاملات به شکلهای مختلفی خواهید بود. مهمترین شکلهای این سفارشها عبارتند از:

سفارش لیمیت (Limit Order)

سفارش مارکت (Market Order)

سفارش استاپ لیمیت (Stop Limit Order)

سفارش استاپ مارکت (Stop Market Order)

سفارش Take Profit Limit Order

سفارش Take Profit Market

سفارش Trailing Stop

توضیح جزئی هر یک از این سفارشها نیاز به زمان و انرژی بیشتری دارد. به همین دلیل توصیه میشود حتماً برای آغاز معاملات خود در این زمینه ابتدا آموزشهای لازم را کسب کنید و سپس کارتان را شروع کنید.

آیا توصیه دیگری به خوانندگان دارید؟

یک اصل اساسی در معاملات ارزهای دیجیتال وجود دارد. اگر جایی امکان رسیدن به سود زیادی وجود داشته باشد، این امکان نیز وجود دارد شما ضرر زیادی را تجربه کنید. توجه کنید که در معاملات آتی شما با سفارشهایی بدون ریسک و سرشار از سود روبهرو نیستید. بلکه این معاملات نیز ریسکهای خاص خود را دارند.

برای مثال در استفاده از اهرم شما به همان نسبت به سود چند برابری را در روبهروی خود دارید، ممکن است با ضرری چند برابری نیز مواجه شوید. برای انجام معاملات آتی بهتر است دیدی کلی و دقیق از تغییرات قیمت ارزهای دیجیتال داشته باشید.

- ادامه مطلب

تاریخ: سه شنبه , 07 فروردین 1403 (22:46)

- گزارش تخلف مطلب

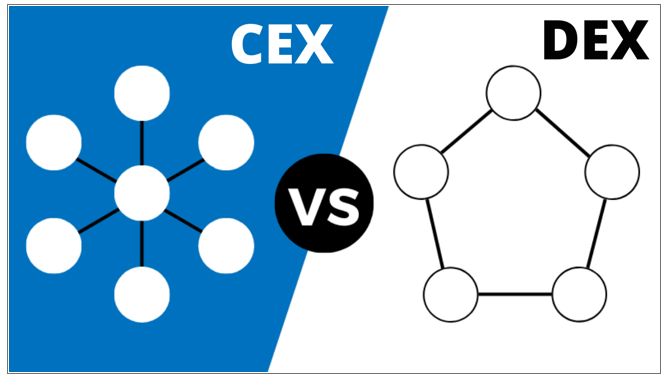

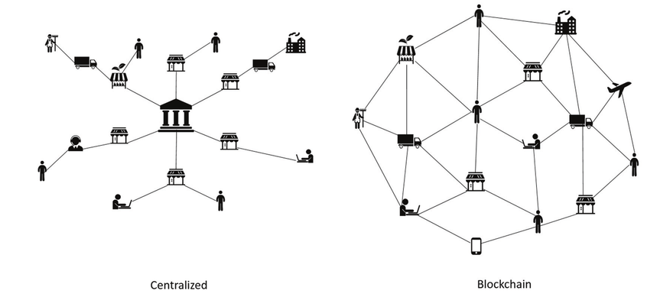

نکته بسیار مهمی که وجود دارد و اغلب خوانندگان ما به دنبال درک آن هستند، انتخاب صرافی و خرید و فروش در امنیت کامل است. آیا در این خصوص توصیهای دارید؟

نکته بسیار مهمی که وجود دارد و اغلب خوانندگان ما به دنبال درک آن هستند، انتخاب صرافی و خرید و فروش در امنیت کامل است. آیا در این خصوص توصیهای دارید؟